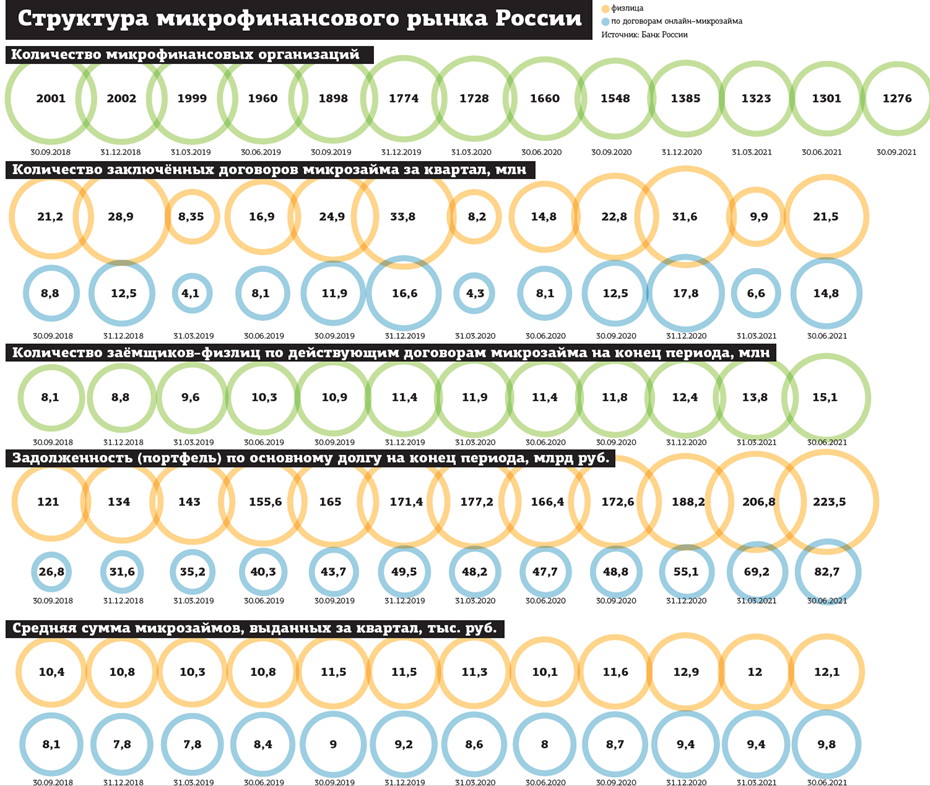

Банк России фиксирует стабильный рост спроса на микрозаймы. По итогам первого полугодия совокупный портфель микрофинансовых организаций (МФО) достиг 2% от розничных банковских портфелей, или 224 млрд рублей.

В материалах ЦБ РФ отмечается, что в апреле–июне портфель займов вырос на 8% по отношению к январю–марту текущего года и на 34% по сравнению со II кварталом 2020 года. Основную динамику обеспечили онлайн–займы, оформляемые через интернет, и увеличение среднего размера ссуды. Объём просроченной задолженности в МФО у регулятора опасений не вызывает: чистая прибыль МФО за 6 месяцев 2021 года выросла в 2,1 раза по сравнению с аналогичным периодом прошлого года, до 13,2 млрд рублей.

Скромная доля

На конец минувшей недели в реестр МФО Банком России внесены сведения о 1276 микрофинансовых организациях РФ. В течение 2021 года из него по разным причинам (добровольный выход или по факту нарушения законодательства) были исключены 195 компаний. С учётом включённых с января реестр легальных МФО сократился на 7%, за весь прошлый год — на 23%. Из петербургских в нём находятся 52 компании против 53 в январе 2021 года и 91 — в январе 2020–го.

О том, что количественное сокращение микрофинансового рынка будет продолжаться из–за неспособности региональных компаний настроить онлайн–выдачи, заговорили несколько лет назад. По оценке ЦБ РФ, на текущий момент доля интернет–займов в выдачах увеличилась до 81% в краткосрочном сегменте (PDL, или займы до 30 дней) и до 37% — в долгосрочном.

Снижение рентабельности микрозаймов из–за законодательных ограничений процентной ставки (на сегодня — максимум 1% в день в категории до 30 тыс. рублей на срок до 30 дней), а также введение норм резервирования на случай банкротств заёмщиков и влияние пандемии привели к сокращению маржинальности в отрасли и запустили процесс консолидации. Перед МФО встал выбор — уйти с рынка или переходить на онлайн–платформы. По оценкам регулятора, быстрый рост доли одобренных интернет–заявок начался с 30% в начале 2018 года. В конце 2019–го это было уже 42%. А в 2020 году на фоне пандемии и массового перехода бизнеса на дистанционный формат работы рост доли онлайн–займов ускорился и достиг к концу II квартала 2021 года 58%.

"Рынок МФО составляет лишь мизерную часть общего объёма кредитования в России. Правда, он наиболее часто обсуждается, так как немалая часть наших сограждан хронически кредитуется именно в микрофинансовых организациях, — рассуждает Алексей Коренев, аналитик ФГ “Финам”. — Если сравнить объективные показатели, то только в июне 2021 года банки выдали потребкредитов на 622 млрд рублей, тогда как МФО за 6 месяцев — 287 млрд рублей, то есть цифры в принципе несоразмерные".

По данным эксперта, около 40% клиентов МФО тратят на обслуживание своей задолженности более 80% ежемесячного дохода. В области банковского кредитования по нагрузке на клиента требования куда более жёсткие: никто не выдаст кредит, если на его обслуживание будет тратиться более 50% дохода.

По мнению отдельных аналитиков, более доступное получение ссуды в МФО по сравнению с банковским кредитованием постепенно становится устаревшим стереотипом: требования регулятора к кредитной истории, резервам и отчётности уже давно почти уравняли два вида кредиторов. "Микрофинансисты сейчас работают по тем же правилам, что и банки. Потребительское кредитование и взаимодействие с клиентами регулируется одними и теми же законами", — говорит Леонид Корнилов, председатель совета директоров группы "Финбридж".

Просрочка стабильна

Банк России на основе данных за первое полугодие делает вывод, что граждане стали брать более "длинные" микрозаймы, а увеличение средней суммы произошло из–за инфляции. Ряд экспертов относится к таким формулировкам скептически: с одной стороны, экономическая логика имеет место. При растущей инфляции брать в долг оказывается более выгодно, потому что стоимость денег за срок кредита снижается быстрее. Мнение регулятора подтверждается и статистикой, если сравнивать годовые значения.

Но II квартал 2020 года для всех кредиторов оказался форс–мажорным. Тогда доля среднесрочного микрокредитования (IL) из–за более жёстких условий одобрения упала на 38% против 18% в краткосрочном сегменте (с 53 млрд до 33 млрд рублей в IL и с 40 млрд до 33 млрд в PDL).

"Если сравнивать динамику II квартала 2021 года к I, то картина окажется совершенно иной, здесь мы увидим значительное опережение темпов роста именно краткосрочного сегмента микрокредитования на 24% против 12% в среднесрочном сегменте, — оценивает Антон Быков, старший аналитик компании Esperio. — Такая динамика на фоне высоких темпов роста продовольственной инфляции (7,9% год к году в июне) выглядит более логичной, то есть граждане использовали PDL при их среднем размере 8,1 тыс. рублей не по причинам выгоды от высокой инфляции, а для того, чтобы покрыть недостающую долю в доходах".

Наращивание объёмов выдачи микрозаймов не привело к увеличению проблемных долгов. По оценке регулятора, доля просроченных более чем на 90 дней займов в портфелях МФО стабильна и сохраняется на уровне 28,6%. Для данного сегмента это не критичный уровень (в банковском потребительском беззалоговом кредитовании, по оценке БКИ "Интерфакс", уровень просроченной задолженности в портфелях в августе достигал 16,6%). Эксперты отмечают, что при качественном росте портфелей доля плохих долгов должна снижаться.

Портрет клиента изменился

В 2020 году МФО были вынуждены усилить требования к заёмщикам, по этой причине сформировался новый портрет клиента. Он оказался актуален на протяжении всех 9 месяцев текущего года, так как и сейчас кредиторы не ослабили настройки скоринга до уровня докризисных.

"Заёмщик второй половины 2020–го — первой половины 2021 года стал старше: если ранее средний его возраст был 28–29 лет, то сейчас — 31–32 года, рассказывает Роман Макаров, генеральный директор МФК “Займер” (принадлежит Robocash Group). — Теперь гендерное соотношение нормализовалось, мужчин и женщин среди заёмщиков поровну. А в прошлом году в МФО обращались преимущественно мужчины — в 60% случаев".

По оценке эксперта, тип занятости заёмщиков в первом полугодии 2021 года прежний: в 80% случаев это наёмные работники, но в сфере занятости происходят изменения. "Стало больше офисных специалистов, работников транспорта и торговли. Доля бюджетников, пенсионеров, домохозяев, женщин в декрете существенно снизилась. Вероятно, имеют влияние меры социальной поддержки государства" — резюмирует Макаров.

Участники рынка МФО отмечают, что на интерес населения к микрозаймам повлиял отложенный потребительский спрос, который оживился с приходом весны. Оказалось, что традиционный летний спад, который начинается из–за отпускных периодов, в 2021 году не произошёл: граждане активно брали микрозаймы.

"Но, к слову, уже в августе и сентябре спрос заметно снизился, — отмечает Макаров. — В текущем году в МФО практически не было заметно проявления классического тренда — всплеска накануне 1 сентября".

Очевидно, что итоги III квартала 2021 года будут более оптимистичны: госвыплаты пенсионерам, детям и военным в августе–сентябре сгладят картину, высвободив у МФО целый клиентский сегмент.

Вместе с тем средний размер PDL–займа с января по июнь 2021 года вырос на 5%. При этом он примерно на 20% ниже средней суммы, которую запрашивают заёмщики.

“

Очень важными будут данные по микрокредитованию за III квартал 2021 года, по ним можно будет более объективно судить об общей динамике в отрасли. Некоторые искажения в сторону более позитивной картины в сравнении с реальностью могут внести социальные выплаты школьникам, пенсионерам и военным. Пока консенсус–прогноз предполагает рост портфеля микрокредитов на 20–25% год к году с одновременным сохранением тенденции к консолидации, прежде всего по линии увеличения онлайн–займов. Банки становятся более активными участниками на рынке МФО. Доля кредитов в структуре привлечённых МФО средств начала активно увеличиваться в IV квартале 2020 года и во II квартале 2021–го достигла многолетних максимумов в 57% (18 млрд рублей). Увидев разгон инфляции, коммерческие банки правильно оценили, что граждане станут восполнять недостающие средства в МФО, потому что в самих банках из–за резкого ухудшения финансового состояния заёмщиков получить кредит будет сложнее.

Антон Быков

старший аналитик компании Esperio

“

Первое полугодие ознаменовано продолжением заметного оживления на всём российском кредитном рынке, в том числе и в сегменте микрофинансирования. Несмотря на сохраняющееся значительное ужесточение требований к потенциальным заёмщикам (по оценке СРО "МиР", доля одобрений по–прежнему остаётся на 10–12 п. п. ниже, чем до пандемии), объём выдач, а следом и совокупный объём действующих микрозаймов продолжают расти. Рост происходит в первую очередь за счёт онлайн–сегмента. Динамика офлайн–займов равномерна и сопоставима с предыдущими докризисными периодами. Что касается дистанционных займов, то, несмотря на наличие на рынке нескольких игроков, изначально специализировавшихся именно на них, по факту этот сегмент самый "молодой" на рынке. Он стал полноценно развиваться только в последние 2 года, с выходом на него новых участников. Разница в динамике 2020 и 2021 годов также лежит в плоскости работы с лидогенераторами в интернете: в период пандемии был повышенный спрос на трафик, повлекший рост цен запросов. За год ценовая политика стабилизировалась и стала привычной, МФО научились работать с высокими расходами на лиды и вернули закупки к докризисным уровням.